2019年一季度延續了2018年底的短暫寬松態勢,房企融資“小陽春”出現,但是由于4月份的土地市場過于火熱,在“房住不炒”的調控基調下,房企融資再度收緊,且呈現更加嚴峻的趨勢。5月17日,銀保監會發布《關于開展“鞏固治亂象成果促進合規建設”工作的通知》(銀保監發[2019]23號文,簡稱“23號文”),明確要求商業銀行、信托、租賃等金融機構不得違規進行房地產融資,正式拉開了今年融資政策收緊的序幕,此后政府陸續推出了對于信托貸款、開發貸以及海外債的限制政策,融資環境趨冷。從上半年房企財務表現來看,雖然負債率與融資成本有不同程度的上升,但大多數企業整體風險可控,短期內償債壓力不大。但是隨著融資難度和成本的逐步增加,部分企業,尤其是融資能力相對較差、經營不善的中小企業債務違約風險需警惕,如2019年銀億由于債務違約已經被法院進行了破產清算審查,此外三盛宏業、頤和地產以及國購投資等房企也陷入了債務危機。

展望未來,預計近階段房企融資會持續保持低位。從融資成本來看,2019年絕大多數企業的融資成本都在上升,主要是因為境內外的融資成本在今年都在持續走高。從月度走勢來看,房企未來融資成本可能仍將保持在較高水平。而在融資渠道方面,隨著境內外融資政策的持續收緊,信托貸款、銀行貸款、公司債、海外債等傳統的融資渠道受到的限制越來越多,目前最佳的維持現金流的方法仍是加強自身造血能力,以銷售回款為主力保障企業的財務穩定。

2019年總結

01融資環境先揚后抑,全年融資規模同比小幅增加(部分略)

2019年初,房企融資延續了去年底的回暖態勢,出現一波小陽春,但是從二季度開始又迎來了新一輪更加嚴峻的融資調控。5月17日,銀保監會發布了23號文,明確要求商業銀行、信托、租賃等金融機構不得違規進行房地產融資,開啟了2019年房地產融資調控。此后,7、8月份連續對房地產信托、銀行機構進行整治約談,同時對開發貸、境外債等多種融資方式進行進一步限制。7月12日,發改委發文要求房企發行外債只能用于置換未來一年內到期的中長期境外債務;多家銀行于2019年8月29日收到窗口指導,自即日起收緊房地產開發貸額度,原則上開發貸控制在2019年3月底時的水平。

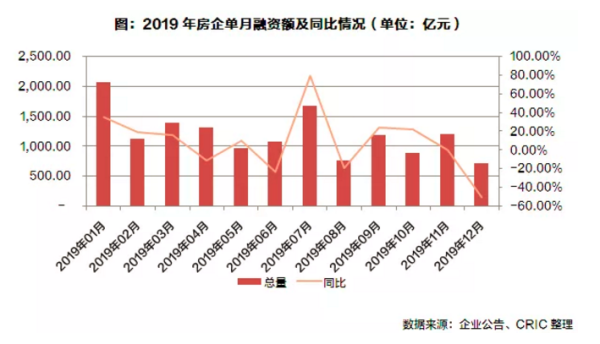

在這個背景之下,房企融資規模也呈現先揚后抑的趨勢。據監測數據不完全統計,2019年95家典型房企融資總額為14494億元,同比增加5.5%。2019年一季度房企的融資環境較為寬松,房企紛紛抓緊窗口期進行融資,這也就使得2019年1月份成為了近兩年來單月融資額最多的一個月。此后雖然二季度開始融資環境持續收緊,但是由于房企融資節奏的關系7月份又是一個融資高潮。從全年的表現來看,單月的融資額在5月之后持續保持低位,但因為1月和7月房企額融資額較多,所以全年的融資額仍會繼續同比增加。

從單月情況來看,2019年房企單月融資額整體處于逐漸減少的態勢。由于2019年一季度的整體融資環境繼續延續了2018年底回暖的趨勢,使得一季度的房企融資出現了“小陽春”,其中1月份是近兩年融資額最多的一個月,達到了2082億元,同比增加了27%。而4月份開始融資環境開始逐步收緊,因此二季度開始單月融資額基本逐月減少。而7月份由于房企融資節奏的關系,單月融資額反彈至1686億元。在“730”會議提出“不將房地產作為短期刺激經濟的手段”之后,房企融資環境持續低位運行,8月和10月的融資額都處在兩年來的較低水平。

02融資成本持續上升,全年房企發債成本突破7%(部分略)

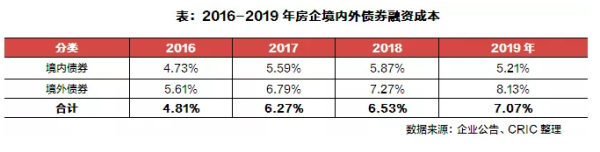

2019年房企新增融資成本為7.07%,較2018年的6.53%顯著上升了0.54個百分點。事實上,自2019年5月發布23號文限制信托貸款后,開啟了房地產融資的新一輪的調控,三季度以來陸續對信托貸款、境外發債以及開發貸等都做出了更加嚴格的調控,房企借貸成本整體走高成為必然趨勢,此外2019年高成本的海外債規模快速攀升,也同時帶動了整體融資成本。

從歷年房企的境內外融資成本情況來看,2019年境內債券的平均成本為5.21%,較2018年略有下降0.67個百分點;而境外債券的平均成本為8.13%,較2018年全年上漲0.86個百分點。這主要是由于境內外債發債主體變化,2019年在境內監管嚴格的背景下,高杠桿企業更多采用了海外債的融資方式。2019年TOP11-30梯隊房企的境內發債規模同比大幅下降46%,占比從2018年境內債總量的40%下滑至29%;境外債規模則同比上升了80%,占比從2018年的25%上升至32%。由于TOP11-30梯隊企業大多具有高杠桿特征,歷來融資成本較高,從而使境內外融資成本的差距拉大。

03境內債權融資受嚴控,境外債權融資占比連續四年提高

……本節內容略……

04房企上市熱情依舊,分拆物業上市熱情更高

……本節內容略……

05部分中小房企資金承壓,最終導致債務危機甚至破產

由于融資環境的收緊,不少企業都出現了資金鏈困難的現象。大型房企可以利用出售項目、減少投資、加快現金回籠力度等方法實現現金的回流,暫時“冬眠”以維持資金鏈的穩定,在度過償債高潮之后再開始“復蘇”擴張。而對于一些中小房企來說,融資環境的收緊帶來的影響可能更大。由于企業短期內有償債壓力,在市場上進行融資又困難重重,再加上企業經營回款方面的無力,因此在償債高潮到來時有不少中小企業出現了債務“爆雷”。

2019年出現比較重大的債務違約的房企有銀億股份、三盛宏業、頤和地產以及國購投資等。這些企業的共同點在于在15、16年房地產“黃金時代”時融資較多,而在進行嚴格調控之后企業的盈利能力較為落后,因此在今年出現了大面積的債務違約。

中小房企的債務危機也導致了部分企業的破產倒閉。據人民法院公告網顯示,截至2019年12月20日,房地產企業的破產數量已經達513家,已經超過2018年全年的458家破產數量。隨著房地產調控持續、房企集中度上升、融資環境不斷收緊,房企的生存壓力持續加大,破產數量明顯增多。值得注意的是,2019年至今破產的房企已經開始出現一些曾經規模較大的企業,如銀億股份、新光集團等。

2020年展望

01房企整體財務狀況有所承壓,但總體可控(略)

……本節內容略……

02房企融資環境將保持低位運行,加強自身造血能力是關鍵

總體來看,由于2019年房企的融資政策除了一季度的“小陽春”之外基本處于底部運行中,房企在抓住窗口期進行融資之后的融資難度有所加大,預計近階段房企融資會持續保持低位。從融資成本來看,2019年絕大多數企業的融資成本都在上升,主要是因為境內外的融資成本在今年都在持續走高,尤其是境外發債成本,而且由于境內融資限制持續增加,企業在海外的融資占比也持續加大。從月度走勢來看,房企未來融資成本可能仍將保持在較高水平。

在融資渠道方面,隨著境內外融資政策的持續收緊,信托貸款、銀行貸款、公司債、海外債等傳統的融資渠道受到的限制越來越多。而相對而言政府對于資產證券化產品出臺的限制措施較少,反而多有支持的表態。比如在REITs產品方面,1月1日上交所就在新年致辭中表示未來將進一步發揮債券市場直接融資功能,深化債券產品創新,推動公募REITs試點,加快發展住房租賃REITs。4月深交所又表示將積極推進公募REITs進程,形成具有特色的REITs板塊。預計將在不遠的未來,我國首支真正的REITs產品或將更快出現。此外,國家還明確鼓勵發展綠色ABS,在5月出臺的《關于支持綠色金融改革創新試驗區發行綠色債務融資工具的通知》中,明確鼓勵試驗區內承擔綠色項目建設且滿足一定條件的城市基礎設施建設類企業作為發行人,注冊發行綠色債務融資工具用于綠色項目建設。未來資產證券化有可能成為房企融資的突破口,但是目前最佳的維持現金流的方法仍是加強自身造血能力,以銷售回款為主力保障企業的財務穩定。

而對于尚未上市的房企而言,2019年傳統融資的收緊也讓他們將上市融資盡快地提上了日程,截至2019年12月已經有6家內房企在港正式掛牌上市,同時還有7家房企正在排隊中。而對于旗下有物業板塊的房企而言,將物業進行分拆上市也是個值得考慮的融資方式,可以為集團增加一個融資平臺,讓物業板塊可以自給自足,減輕企業的財務壓力。再加上2019年香港資本市場對于物業行業較為看好,是一個不錯的上市時機。因此截至2019年12月20日已經有8家房企旗下的物業公司上市,還有3家正在排隊中。但是在當前背景下,各大中小房企通過赴港上市雖能解一時之急,卻也不是持久發展的“靈丹妙藥”。對于房企而言,如何提升企業回款能力,降低自身財務壓力,同時摒棄規模第一的慣有思維、苦煉內功、尋求質量發展,才是行業新背景下的第一要務。